Cara cliente, caro cliente,

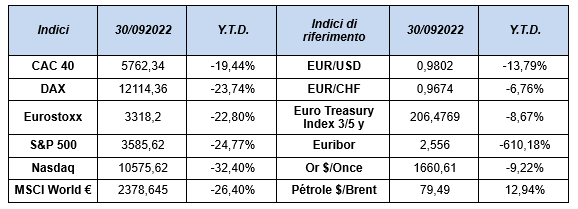

Siamo entrati in un periodo economico e politico molto complicato in cui la maggior parte delle classi di attività sono state sconvolte quest'anno. Azioni, come obbligazioni, oro... hanno perso molto valore e solo pochi settori hanno resistito come l'energia, le telecomunicazioni, la difesa e le valute dollaro e franco svizzero contro l'euro.

Una nuova era inizia con la possibilità di recuperare i rendimenti grazie alle obbligazioni che erano ai minimi da oltre 10 anni. La liquidità potrà ora essere investita in obbligazioni monetarie e a breve termine, puntando a un aumento di diverse percentuali.

Abbiamo continuato a fare liquidità sui conti, vendendo le imprese divenute più fragili (quelle con un elevato indebitamento e penalizzate dall'evoluzione dei costi energetici e salariali) e assumendo coperture sull'Eurostoxx e sul Nasdaq.

Eventi intervenuti nel trimestre:

Le statistiche pubblicate nelle ultime settimane indicano un forte rallentamento dell'economia mondiale. Nelle principali aree economiche, la crescita è ora vicina o inferiore a zero. Il rischio di recessione nel 2023 per l'economia mondiale appare come uno scenario sempre più credibile. Per il momento, questa stagnazione economica non ha effetti significativi sulla dinamica dell'inflazione. Si può tuttavia osservare una certa distensione nelle catene di produzione e anche una flessione al ribasso dei prezzi di varie materie prime. Ma questo purtroppo non è sufficiente e mese dopo mese l'inflazione continua ad aumentare. In Europa, soprattutto a causa della crisi energetica, l'inflazione raggiunge ormai il 10%. Gli Stati Uniti non stanno vivendo questa crisi energetica, ma l'ottima resistenza del mercato del lavoro continua ad alimentare una forte domanda, con il rischio sempre presente di un'impennata del ciclo prezzo/salario.

Di fronte a questa situazione, le banche centrali non hanno altra scelta che perseguire un aggressivo inasprimento delle condizioni monetarie. Ad eccezione della Banca del Giappone, tutte le principali banche centrali hanno continuato ad aumentare i tassi di interesse negli ultimi mesi. Così, nel terzo trimestre, i tassi di riferimento della Federal Reserve negli Stati Uniti sono aumentati da 125 punti base a 3.00%-3.25% un livello alto dal 2007. Allo stesso tempo, il tasso di deposito della Banca Centrale Europea è salito da -0,50% a +0,75%, un livello record dal 2012.

Ciò spiega il nuovo rialzo dei tassi d'interesse nel terzo trimestre. Così il tasso tedesco a 10 anni è cresciuto di 130 punti base al 2,10% e il tasso americano a 10 anni di 85 punti base, passando dal 3,00% al 3,85%. In entrambi i casi, livelli record da oltre 10 anni. Stagnazione economica, forte inflazione, inasprimento delle condizioni monetarie e finanziarie, unito ad un contesto geopolitico molto teso, sono tutti elementi che spiegano e giustificano il mantenimento di un'avversione al rischio elevato e di una grande nervosità dei mercati.

In questo contesto, le borse hanno continuato a scendere nel terzo trimestre, con un calo del 5% per le principali borse. Le diminuzioni sono in media del 25% dall'inizio dell'anno! Il mercato delle obbligazioni (debiti) delle imprese ha sofferto naturalmente.

A luglio, i mercati azionari avevano registrato un forte rialzo a causa delle buone notizie delle imprese e delle speranze che le banche centrali potessero fare marcia indietro sul loro desiderio di aumentare i tassi con un'inflazione transitoria. Infine, i dati sull'inflazione dei vari paesi non hanno smesso di essere allarmanti durante l'estate e non hanno subito variazioni come alcuni si aspettavano. Sono tornati al livello di fine giugno.

I nostri bei valori di crescita, per la maggior parte disindebitati, con capacità di aumento dei prezzi per trasferire l'aumento dei costi, sia nel settore del lusso come LVMH, Hermès, Ferrari, ... o nei settori del software, dell'informatica, dei semiconduttori, sono stati pesantemente venduti...

Per quanto riguarda il nostro fondo MW Azioni Europe, le posizioni del fondo non sono praticamente cambiate nel trimestre, poiché selezioniamo aziende eccellenti con un orizzonte a lungo termine e crediamo che i prezzi delle azioni seguano i profitti.

Nonostante una significativa sovraperformance a luglio, la performance dall'inizio dell'anno è deludente. Abbiamo già sperimentato dei contracicli, durante i quali un tipo di investimento sotto-performa di tanto in tanto. La storia a lungo termine del nostro approccio rimane eccellente.

Nonostante il sentimento negativo, la grande maggioranza delle nostre partecipazioni ha ancora pubblicato buoni risultati e/o le prospettive sono state riviste al rialzo per tutto l'anno (in particolare Dassault Systèmes, Eurofins, Ferrari, Novo Nordisk, Sixt e Wolters Kluwer).

Molte delle nostre aziende sono esposte a megatendenze come l'invecchiamento della società, l'aumento dei casi di diabete e obesità, la digitalizzazione, l'intelligenza artificiale, i big data, per citarne solo alcuni. Siamo convinti che queste tendenze continueranno anche in caso di crisi. Possiamo illustrare queste affermazioni con:

- Il CEO di Microsoft continua a ripetere che "la percentuale di spesa IT rispetto al PIL globale aumenterà solo (e Microsoft guadagna quote di mercato in tutte le categorie interessate)".

- Novo Nordisk rileva che 537 milioni di persone soffrono di diabete in tutto il mondo e che solo il 15% dei casi è ben controllato. Allo stesso tempo, su oltre 650 milioni di persone obese in tutto il mondo, solo il 2% viene curato clinicamente. Entrambi i mercati nel settore sanitario dovrebbero registrare una forte crescita in futuro.

- Semiconduttori: secondo VAT Group, il contenuto di silicio dovrebbe aumentare tra il 2020 e il 2025 per gli smartphone di fascia alta da $170 a $275, per le auto da $460 a $690 e per i server di data center da $2.810 a $5.600. Di conseguenza, la spesa per le apparecchiature per la produzione di componenti elettronici dovrebbe quasi raddoppiare tra il 2020 e il 2025e.

- Molte delle nostre partecipazioni hanno ordini ben al di sopra delle medie storiche.

- Investiamo solo in società con solidi fondamentali. Anche se prevediamo una grave recessione, è importante ricordare che le nostre partecipazioni hanno livelli di indebitamento molto bassi (in media, debito netto/EBITDA di 0,4x).

- Per quanto riguarda l'inflazione, va notato che le nostre partecipazioni hanno margini lordi mediamente elevati, il che aiuta ad attutire l'impatto.

- La loro valutazione media è ancora ben al di sopra di quella del mercato complessivo. Ma lo riteniamo giustificato perché le nostre aziende:

- hanno registrato vendite più rapide e una crescita dei profitti in passato,

- prevedono una crescita più rapida delle vendite e dei profitti in futuro,

- hanno livelli di indebitamento inferiori,

- hanno margini più elevati,

- hanno un migliore ritorno sul capitale.

Informazioni sul fondo MW Obligations Internationales

Convinti di un'imminente tensione sui tassi e considerando i premi al rischio molto poco attraenti, abbiamo iniziato l'anno con un approccio decisamente cauto alla nostra gestione obbligazionaria. Questo spiega la sovraperformance del fondo MWOI rispetto al suo indice di riferimento e al mercato del credito €.

Nei primi 9 mesi dell'anno la performance del fondo (-9,12% per la quota istituzionale e -9,46% per la quota retail) è quindi significativamente superiore a quella del suo indice di riferimento (-11,78%) e del mercato nel suo insieme (circa -15%). L'aumento dei tassi di interesse e la tensione sugli spread di credito si sono combinati per spiegare questi cali molto bruschi. Il rendimento attuale del mercato del credito in € è di circa il 4,25%. Bisogna tornare alla crisi dell’eurozona di più di 10 anni fa per ritrovare tali rendimenti.

Oggi questi livelli sono sicuramente dei punti di ingresso interessanti. In tale contesto, la gestione del fondo MWOI è ancora caratterizzata da aggiustamenti dinamici del rischio tasso e dello spread e il rendimento attuariale lordo del portafoglio supera ormai il 5%.

In termini di prospettive, manteniamo una visione molto negativa dell'economia globale e riteniamo che i rischi di recessione siano molto elevati, soprattutto per l'Europa. Questa situazione di "stagflazione" è molto sfavorevole per i mercati finanziari e in particolare per le azioni. Il contesto geopolitico è ancora altrettanto teso. L'avversione al rischio rimarrà forte. Più che mai, il nostro management deve dimostrare flessibilità e serietà. Manteniamo una scelta marcata per i titoli di qualità all'interno delle nostre allocazioni azionarie. Siamo inoltre convinti che ciò potrà attenuare la dinamica inflazionistica e portare gradualmente le banche centrali a un atteggiamento più neutrale. In questo contesto, i mercati obbligazionari mostrano un rapporto rischio/rendimento favorevole e dovrebbero pertanto essere favoriti.

Redatto il 26/10/2022